„Passiv“ oder „aktiv“? Das ist bei der Fondsanlage eine häufig gestellte Frage. Schaut man sich entsprechende Studien an, fällt die Antwort ziemlich eindeutig aus.

Über 90 Milliarden Euro: Diese Summe haben europäische Anlegerinnen und Anleger von 2011 bis Ende 2023 gespart, weil sie in Indexfonds statt in aktive Fonds investierten. Jedenfalls hat das die Vanguard Investment Strategy Group (ISG) so ausgerechnet. Dafür hat die ISG das jeweils investierte Volumen sowie die jeweiligen Kostenquoten zugrunde gelegt. Und hypothetisch angenommen, dass das gesamte Geld in aktive Fonds geflossen wäre, wenn es keine Indexfonds gegeben hätte.

Indexfonds stehen für eine „passive“ Anlagestrategie. Sie folgen ihrem Index und damit einem bestimmten Markt oder Marktsegment möglichst genau. Das Konzept ist unter dem Namen ETFs (Exchange Traded Funds) bekannt geworden, damit aber nicht ganz deckungsgleich. Denn auch unter den ETFs gibt es inzwischen einige, bei denen ein Fondsmanagement „aktiv“ Wertpapiere auswählt – ganz wie bei klassischen Fonds.

Klar ist: Ein aktives Fondsmanagement ist teuer. Und die geringen Kosten haben passive ETFs beliebt gemacht. Was Anlegerinnen und Anleger tatsächlich durch deren Erfindung gespart haben, lässt sich allerdings nur schwer beziffern. Vermutlich war der Spareffekt noch größer, als die ISG das nun berechnet hat. Schließlich haben passive ETFs einen Wettbewerb in Gang gesetzt, der in der gesamten Finanzbranche zu Preisdruck führte.

Teuer – aber wenig effizient

Die Kosten aktiver Fonds sind jedoch weiter hoch. Laut Vanguard-Studie lag die durchschnittliche Kostenquote aktiver Fonds in Europa Ende 2023 bei 1,05 Prozent und die von Indexfonds nur bei 0,21 Prozent. Solche Unterschiede fallen gerade langfristig stark ins Gewicht. Schließlich zehren Kosten an der Rendite.

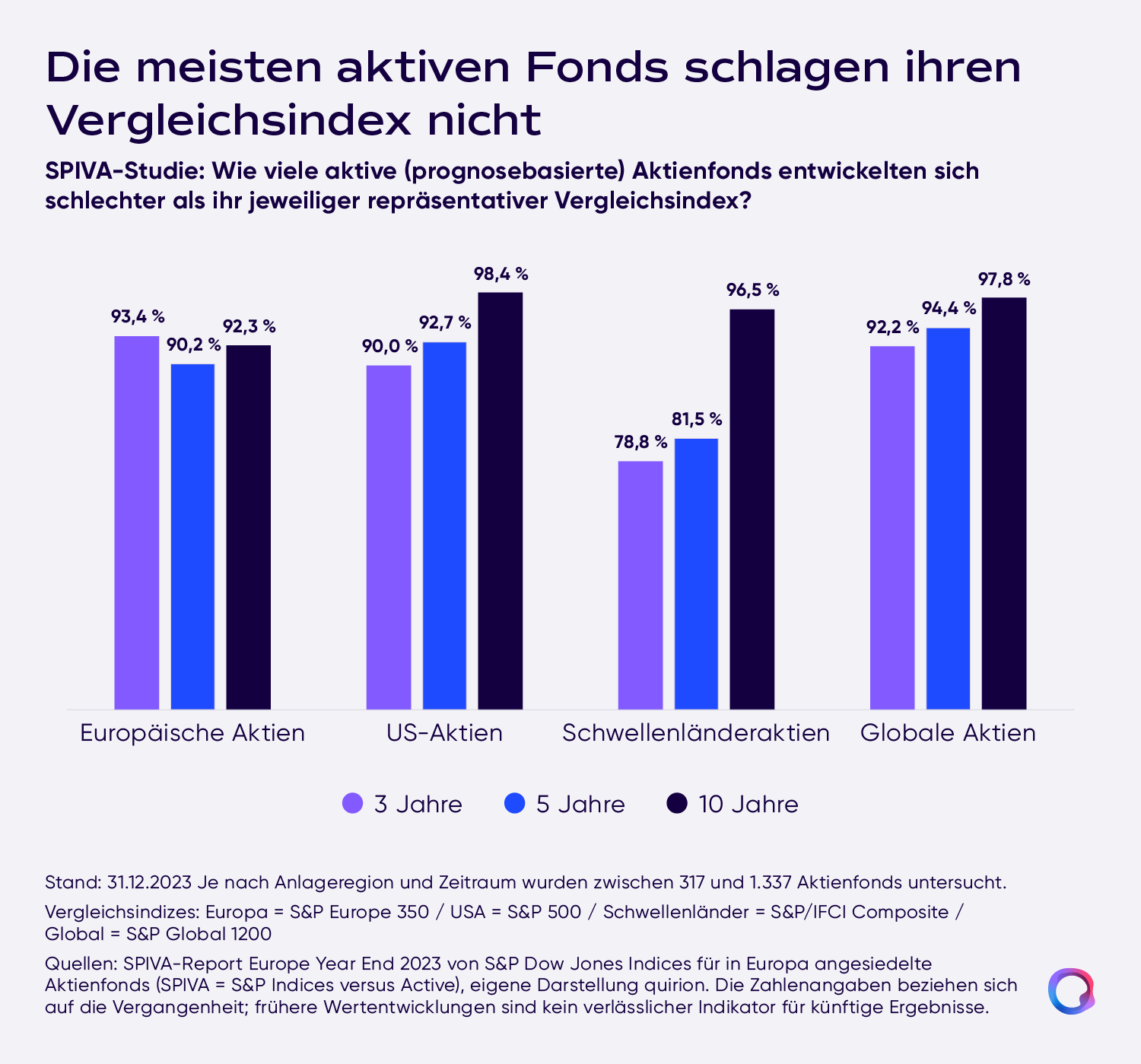

Die höheren Kosten aktiver Fonds werden meist damit gerechtfertigt, dass Profis durch ihre gezielte Auswahl von Wertpapieren auch ein überragendes Anlageergebnis erreichen können. Entsprechende Vergleiche lassen daran jedoch immer wieder erhebliche Zweifel aufkommen. Zum Beispiel die SPIVA Europe, eine im April veröffentlichte Studie von S&P Global. Dieser zufolge waren im Zeitraum von zehn Jahren rund 92 Prozent der aktiven Fonds auf europäische Aktien nicht in der Lage, einen entsprechenden Index zu übertreffen, bei weltweit investierenden sogar rund 98 Prozent.

Der Markt ist nicht (verlässlich) zu schlagen

Das Grundproblem liegt im Ansatz aktiver Strategien und ihrem Versuch, den Markt zu schlagen. Dauerhaft und zuverlässig klappt das nicht. Gestützt wird diese Einsicht durch Erkenntnisse der Finanzmarktforschung, die das schon seit vielen Jahren belegen.

Ob eine gezielte Auswahl von Wertpapieren oder der Versuch, vermeintlich optimale Ein- und Ausstiegszeitpunkte zu erwischen: Das kann zwar zufällig, aber nicht systematisch gelingen. Denn: Niemand kann in die Zukunft schauen. Auch wer Bilanzen und Ausblicke von Unternehmen im Detail kennt, weiß nicht, wie sich deren Aktien in drei Wochen oder drei Jahren genau entwickeln werden. Viele Faktoren können darauf einen Einfluss haben. Müssen es aber nicht. Vielleicht hat in der vergangenen Woche der euphorische Ausblick eines Tech-Unternehmens für einen Kurssprung gesorgt. In der kommenden geht es möglicherweise in die andere Richtung, weil Investorinnen und Investoren nun eher auf eine solide Finanzlage achten als auf ein mögliches starkes Gewinnwachstum.

Der Weg zum effizienten ETF-Portfolio

Statt auf eine spezifische Auswahl zu setzen, ist es deshalb klüger, auf den Markt zu vertrauen. Denn der ist langfristig aufwärtsgerichtet, weil die Wirtschaft insgesamt auf Wachstum ausgelegt ist. Wer das nutzen will, sollte auf eine möglichst breite Streuung setzen. Effizient geht das zum Beispiel mit dem globalen ETF-Portfolio von quirion. Die Anlagestrategen optimieren mit einer besonderen Kombination ausgewählter das Verhältnis von Renditechancen und Risiken.

Bevor ETFs in das Portfolios aufgenommen werden, durchlaufen sie einen strengen Filterprozess. Der reicht von der Qualitätsprüfung der Produktanbieter bis zur Frage, wie genau die ETFs den zugrundeliegenden Index abbilden. Selbst Produkte auf bekannte Börsenindizes unterscheiden sich dabei manchmal erheblich. Die besten ETFs für die eigenen Anlageziele und das eigene Risikoprofil auszuwählen, ist daher gar nicht so einfach.

Mit dem globalen ETF-Portfolio von quirion müssen Anlegerinnen und Anleger sich um nichts weiter kümmern. Sie müssen vor der Geldanlage bloß ein paar einfache Fragen beantworten, etwa nach ihrem Anlagehorizont und ihrer Risikobereitschaft. Und erhalten gleich einen Vorschlag, der zu ihrem persönlichen Profil passt – sowie die Leistungen einer professionellen, digitalen Vermögensverwaltung auf Basis einer wissenschaftlich fundierten Anlagestrategie. Dank ETFs bleiben die Kosten trotzdem überschaubar.

.avif)

.svg)

.svg)